Che fine ha fatto l’Irpef? Quale futuro? (seconda parte)

Nella prima parte di questo articolo ho presentato la “vera” struttura di scaglioni e aliquote dell’Irpef; su alcuni giornali di larga diffusione si è dato risalto all’aliquota del 56,18 tra 32.000 e 40.000, mentre il Ministero Economia e Finanze (MEF) ha sottolineato che l’aliquota media sarebbe stata minore. Quando si aumentano le detrazioni decrescenti si ha sempre questo fenomeno: diminuzione dell’aliquota media e aumento di quella marginale. Fin dall’inizio non è stato difficile rendersi conto che il sistema a scaglioni e detrazioni decrescenti) poteva essere replicato con un sistema esattamente equivalente (fino all’ultimo euro) con una detrazione fissa, maggiori scaglioni con aliquote più alte (Paladini-Visco, Nuova Irpef, redditi medi ad alto rischio, Il Sole 24 Ore, 20-11- 2002).

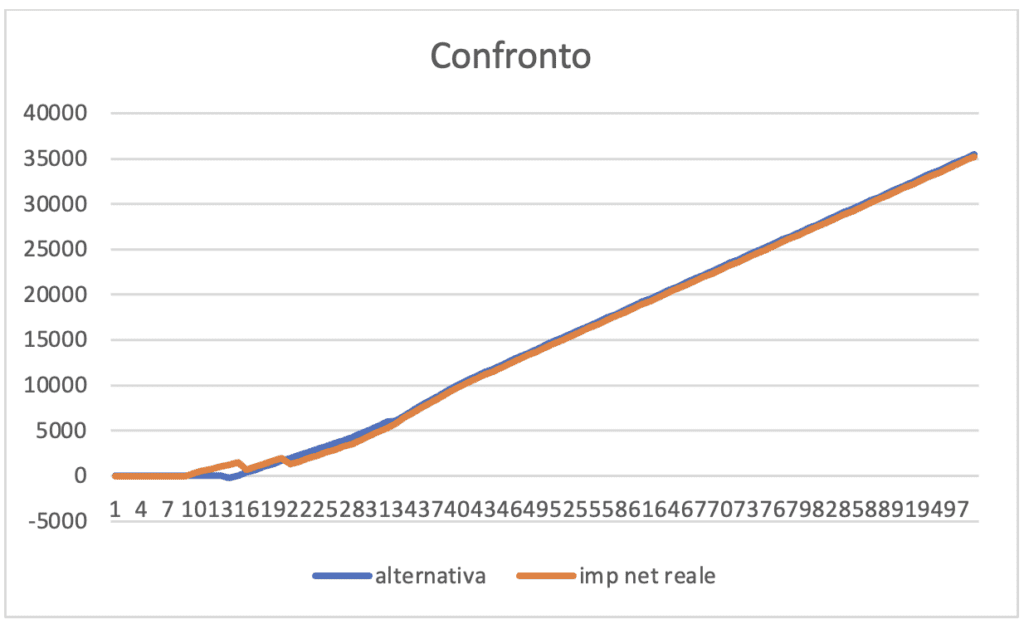

Trasformare quindi l’Irpef del 2025 in un’imposta equivalente, mostrando la vera struttura di scaglioni e aliquote, è facile, e si può fare perfettamente nel caso dei pensionati e degli autonomi. La stessa cosa si può fare per il lavoro dipendente, anche se con qualche complicazione dovuta al fatto che le detrazioni sono tre, per cui con una sola detrazione fissa (3.400 euro) e sei aliquote si è meno precisi. Tuttavia, in particolare da 32.000 in su, l’approssimazione è pressoché perfetta, come si vede nel seguente grafico:

Lavoratori dipendenti: Irpef 2025 e alternativa a sei scaglioni + detrazione fissa

Quindi è vero che i veri scaglioni sono sei con uno (da 32.000 a 40.000) con aliquota 56,18.

E’ vero anche che quei lavoratori, che fino a quest’anno erano esclusi dalla fiscalizzazione dei contributi, hanno ricevuto un premio (come dice il MEF) ma con una polpetta piuttosto velenosa.

Comprehensive Income Tax o sistema duale. Si cercherà ora di esaminare se sono possibili alternative all’attuale situazione, tutt’altro che soddisfacente dal punto di vista della logica complessiva dell’imposta e del rispetto dei principi di equità orizzontale e verticale. Vedremo ora come l’Irpef non sia mai stata un’imposta su tutti i redditi, anche se era nata ispirandosi alla Comprehensive Income Tax (CIT) anglosassone, basata sull’idea del reddito-entrata, e che il sistema duale, con due imposizioni separate tra redditi da lavoro (con una funzione continua) e redditi da capitale possa rappresentare un’alternativa possibile.

In origine i redditi da attività finanziarie non sono mai entrati nell’Irpef, salvo i dividendi delle azioni ordinarie che furono introdotti pochi anni dopo (1978) con un credito d’imposta, per evitare la doppia tassazione, ma, in seguito ad un intervento della Corte di giustizia europea, furono poi esclusi dall’Irpef e tassati con un’aliquota fissa (2002). La tassazione dei capital gains in Irpef fu di fatto limitata agli immobili, nel caso in cui tra acquisto e vendita fosse intercorso un periodo inferiore ai cinque anni (a meno che, aggiunse una sentenza della Cassazione, in quel periodo, per almeno metà del tempo, non si fosse stati residenti nell’abitazione, mancando in questo caso l’intento speculativo).

Negli ultimi due decenni l’Irpef ha perso ulteriormente base imponibile: il reddito catastale della casa di residenza., inizialmente parte dell’imponibile Irpef, non ne fa più parte (2000). Successivamente (2011) è stato introdotta l’opzione, per gli affittuari di abitazioni, di una cedolare secca del 21% (10% per gli affitti in convenzione), sfruttata dai proprietari con redditi medio-alti. Anche i premi di produttività per i lavoratori dipendenti hanno una tassazione separata e agevolata dal 2016, che costituisce un vantaggio sia per i lavoratori che per i datori di lavoro. Ma la sottrazione di base imponibile più rilevante è quella del regime agevolato per i lavoratori autonomi (2015-2016), detto forfettario, in quanto il reddito è determinato come percentuale dei ricavi con aliquota del 15% (al netto dei contributi previdenziali). La soglia dei ricavi è stata innalzata da 65.000 a 85.000 con la legge di bilancio 2023 con la dichiarata intenzione, peraltro rimasta tale, di innalzarla a 100.000. Nelle dichiarazioni 2022 coloro che hanno optato per il forfettario sono stati poco più di 1,8 milioni (contro 1,7 milioni rimasti nell’Irpef), e si può supporre che il numero aumenterà.

Ovviamente l’evasione costituisce la più rilevante sottrazione di base imponibile che da sempre accompagna le imposte, e il settore maggiormente coinvolto è quello della piccola impresa (compresi artigiani e commercianti); l’evasione comincia con l’Iva per poi passare all’Irpef. Non è questa la sede per approfondire il discorso; qualche passo in avanti è stato compiuto, in particolare per quanto riguarda l’Iva, ma molto modesto. La strategia della destra, fin da Berlusconi, ha sempre puntato sulla riduzione delle imposte: abbassarle per diminuire il tasso d’evasione. Questa politica è proseguita a favore degli autonomi, con l’estensione del sistema forfettario e ora con il concordato preventivo.

Ma questa strategia non ha funzionato. Si veda il caso della cedolare secca per le abitazioni, che ha sì fatto emergere alcuni immobili dall’ombra, ma ha fatto risparmiare i proprietari che in precedenza dichiaravano regolarmente gli affitti. I proprietari infatti hanno tutto da guadagnare optando per l’opzione della cedolare; alla fine si è avuta una perdita di gettito (si veda di Caro et al., One step forward and three steps back: pros and cons of a flat tax, MPRA paper 2022).

Come abbiamo visto nella prima parte, attualmente l’Irpef non può essere definita un’imposta unica, che si applichi a tutti i contribuenti, ma di fatto è composta da tre imposte diverse; rispetto ai due modelli teorici, che sono stati elaborati dagli studiosi (la CIT e il modello duale), si è ovviamente molto lontani dalla CIT ma anche dal modello duale, nato una quarantina di anni fa nei paesi scandinavi, e proposto dal governo Draghi. Tornare alla CIT sembra del tutto improbabile; i redditi finanziari sono tassati con cedolari nella maggior parte dei paesi, ed i redditi d’impresa godono di trattamenti agevolati.

Il modello duale ipotizza una divisione tra i redditi da lavoro (che costituiscono la quasi totalità dell’Irpef) ed i redditi da capitale, con due imposte differenti. I primi vengono tassati con un’imposta progressiva; per i secondi in genere si propone un’imposta proporzionale, ma nulla impedisce che possa aversi anche un certo grado di progressività, come avviene in alcuni paesi europei.

Una volta eliminata la tassazione forfettaria dei piccoli imprenditori e professionisti, ed anche i premi di produzione a tassazione separata, la base imponibile della prima imposta del sistema duale è pronta. Il problema che si pone è quello di ricondurre ad un sistema unico tutti i contribuenti; riuscire a farlo nell’ambito del sistema attuale sembra molto problematico. Uno dei principali problemi è costituito dall’aliquota del 23 che ha portato ad innalzare le detrazioni da lavoro. Tenendo conto di queste difficoltà la funzione continua costituisce una ipotesi interessante.

La funzione continua. E’ noto che la Germania applica una funzione continua per una buona parte dei contribuenti della Einkommensteuer; poiché l’aliquota marginale cresce linearmente, quindi troppo velocemente, vengono applicate due funzioni (quadratiche) diverse, per poi passare ad un sistema a scaglioni. Viceversa una funzione fratta (Estévez Schwarz D. – Sommer E., Smooth Income Tax Schedules: Derivation and Consequences, IZA DP n. 11493, Bonn Germany) può essere applicata a tutti i contribuenti.

La forma più semplice prevede due parametri: l’aliquota a verso cui tende (all’infinito) l’incidenza dell’imposta e K, un parametro da aggiungere al reddito; essendo Y il reddito, l’aliquota media è data dalla funzione:

Aliquota media = aY/(K+Y)

Se, ad esempio, si pone a = 45% e K = 30.000, sia l’aliquota media che quella marginale partono da zero. Al crescere del reddito la marginale cresce più velocemente, ma la differenza con la media tende a diminuire in quanto dipende dal rapporto tra K e Y: (K/(Y+K)). Ai seguenti quattro livelli di reddito si ha:

Reddito Aliquota media Aliquota marginale

15.000 15 24,75

28.000 21,72 32,75

50.000 28,13 38,58

100.000 34,62 42,58

Con queste ipotesi l’aliquota marginale del 23, cioè la prima dell’Irpef, viene raggiunta solo a 14.000 euro.

La cosa importante è che la funzione è unica per tutti i contribuenti. L’unica (limitata) differenziazione che avrebbe senso aggiungere sono delle detrazioni differenziate per tipologia di reddito, con lo scopo di detassare i redditi più bassi e riconoscere i costi di produzione per i lavoratori dipendenti. Dato che le aliquote crescono partendo da zero, le detrazioni possono avere livelli più bassi rispetto a quelli vigenti oggi. Se ad esempio fissiamo la no tax area a 9.000 sarebbe sufficiente una detrazione di 935 euro, che – con le nostre ipotesi – è l’importo dell’imposta con un reddito di 9.000; se la fissiamo a 10.000 la detrazione dovrebbe essere di 1.125. Per quanto riguarda il lavoro dipendente (e a certe condizioni anche il lavoro autonomo) si può pensare a qualcosa di simile al Earned Income Tax Credit (EITC), con un incentivo crescente fino ad un dato ammontare (phase-in), poi un intervallo di reddito in cui l’EITC rimane costante (plateau), e infine un décalage che lo porta a zero (phase-out). Una versione dell’EITC prenderebbe quindi il posto dei due bonus introdotti con la LdB attualmente in discussione.

Rispetto all’attuale sistema a scaglioni, la funzione continua permette di visualizzare direttamente l’aliquota media (basta una semplice calcolatrice), mentre per arrivare all’aliquota marginale occorre un calcolo più complesso; al contrario, nel sistema a scaglioni le aliquote marginali sono immediatamente visibili, ma per l’aliquota media (salvo per il primo scaglione, dove le due coincidono) occorre un calcolo, peraltro neppure questo complicato.

In conclusione. Una riflessione conclusiva sulla filosofia dell’intervento fiscale del governo può essere opportuna. I partiti di destra si caratterizzano per le prese di posizione a favore di una riduzione del prelievo fiscale (“non mettere le mani nelle tasche degli italiani”) da raggiungere, peraltro, evitando l’accusa di favorire i “ricchi”. Questi ultimi sono identificati in quei 2,6 milioni di contribuenti (circa il 6%) che dichiarano redditi superiori a 50.000 euro.

Così nella LdB dell’anno scorso il provvedimento che eliminava il secondo scaglione, estendendo il primo da 15.000 a 28.000, determinava una riduzione di due punti (da 25 a 23) su ogni 1000 euro in quell’intervallo. A partire da 28.000 euro in poi il reddito disponibile aumentava di 260 euro; oltre 14 milioni di contribuenti se ne avvantaggiavano parzialmente, e tutti quelli con reddito superiore percepivano i 260 interamente, anche i 2,6 milioni di “ricchi”. Come evitare che il governo fosse accusato di dare soldi anche a quest’ultimi?

La risposta sembrerebbe semplicissima: aumentando l’aliquota del 43 a 43,1. In questo modo chi percepisce un reddito di 76.000 verserebbe, nello scaglione 50.000-76.000, 260 euro in più, compensando quelli ricevuti con l’eliminazione del secondo scaglione. Coloro con reddito inferiore a 76.000 avrebbero visto ridursi il vantaggio, mentre per quelli con reddito superiore ci sarebbe stato un leggero aggravio.

Ma questa soluzione avrebbe violato un tabù e per evitarlo si potevano ridurre alcune detrazioni invece di aumentare le aliquote. Anche il governo Conte II era intervenuto su alcune detrazioni tagliandole progressivamente da 120.000 a 240.000. Un po’ per differenziarsi e un po’ perché alla destra non piacciono complicazioni matematiche, si decise che coloro che avevano un reddito imponibile superiore a 50.000, anche di un solo euro, avrebbero avuto una decurtazione delle detrazioni spettanti per l’importo di 260 euro. Come nel provvedimento del 2020, sono state escluse le spese mediche e quelle per interessi su mutui ipotecari (per altre differenze si veda Detrazioni e agevolazioni fiscali: analisi dei recenti interventi normativi, UPB Focus n. 4 aprile 2024).

Il problema si ripresenta con la LdB per il 2025 in cui si deve rispettare il nuovo patto di stabilità; nelle prime dichiarazioni sembrava che la stretta sulle detrazioni fosse decisamente più severa, e che riguardava tutte le spese, anche quelle sanitarie, che costituiscono la fetta più rilevante. I “ricchi”, sempre quelli con reddito da 50.001 in su, avrebbero avuto una forte stretta sulle spese potenzialmente detraibili, stretta allentata dalla presenza di figli a carico.

Il testo della LdB mostra in realtà un notevole allentamento rispetto alle prime intenzioni: adesso i ricchi sono quelli da 75.001 in su; fino a 100.000 il limite alle spese è di 14.000 euro, da 100.001 in poi il limite scende a 8.000. Inoltre tali limiti si riducono alla metà in assenza di figli a carico (il che vuol dire, in quest’ultimo caso, un limite di detrazioni spettanti di 750 euro in assenza di figli a carico con un reddito di più di 100.000), mentre vengono tagliati del 30% con un figlio, del 15% con due; nessuna riduzione con tre figli o con una disabilità. Questa misura sostituisce quella dell’anno precedente, che partiva da 50.001 euro, che introduceva la franchigia di 260 per le detrazioni al 19% (ma non tutte). A vantaggio quindi dei non più tanto ricchi (tra 50.000 e 75.000) colpiti dalla misura precedente.

L’aver introdotto i figli a carico, nella (minore) riduzione delle detrazioni, sembra uno scherzo di cattivo gusto; le persone che guadagnano più di 75.000 sono in larga maggioranza avanti nell’età, ed è ben difficile che abbiano figli ancora a carico. Aver parlato di quoziente familiare dimostra un uso disinvolto di concetti tributari, dovuto sicuramente al fatto che la parola familiare suona sempre bene.

Questi provvedimenti oscillano tra lo scopo di far vedere che non si concedono sgravi fiscali ai “ricchi” e quello di ottenere una consistente riduzione delle detrazioni e, quindi, per via obbliqua, un aumento della pressione fiscale sui “ricchi” ora ridotti a circa la metà. La via diretta di un pur lieve incremento dell’aliquota del 43, o un nuovo scaglione a livelli più alti di reddito non viene neppure presa in considerazione in quanto contraria al messaggio fondamentale dei partiti che esprimono il governo. Continuando su questa linea per riportare il deficit entro il 3% sarà inevitabile una stretta della spesa le cui conseguenze ricadranno sui ceti più deboli.